住宅ローン&団信はどう決める?体験談と調べた内容をまとめたよ!

住宅ローン選びで失敗したくはありませんよね。

私が住宅ローンを借りる時はこんなことで悩みました。

- 返せなくなるのが怖い

- 返済額で損をしたくない

- 団信はどこまで備えたら良いのかわからない

今回の記事では住宅ローン選びに悩む人への参考として、我が家が借りた住宅ローンと住宅ローンを借りるときに調べた内容をまとめました。

実際にどんな考えで、どんなローンを借りたのか実例もまとめたよ!

住宅ローンの理想

実際に借りた住宅ローンとは違いますが、理想を言えばこんな借り方をしたかったです。

- 全期間固定金利の住宅ローン

- 全疾病保障団信付き

- 自然災害特約付き

返済期間中に上がる金利の影響を受けず。

返済している本人に、もしものことがあれば住宅ローンの残債がなくなり。

自然災害に遭っても住宅ローンの残債が一部なくなる。

理想を言えば、それくらい手厚い内容で住宅ローンを組みたいくらいには不安でいっぱいでした。

しかし、保障や特約をつけていくためには金利に一定の上乗せをする必要があるので「保障全部盛り」のような借り方は現実的ではありません。

全期間固定金利

金利が返済期間を通して変わらないので、返済期間中に月々の返済金額が変わらない住宅ローン。

全疾病保障保障

8疾病+その他の疾病、怪我までカバーされている団信。死亡、高度障害以外にも住宅ローンの残債が免除される範囲が広い団信。

自然災害特約

自然災害によって住宅が規定の損傷・損壊をした際に一定期間の返済が免除になったり、一定の割合で住宅ローンの返済が免除になる。

固定金利、特約での上乗せは どれくらい?

基本的には固定金利は変動金利と比べて金利が高く、団信の保障範囲を拡大するほど金利に上乗せされる率も増えていきます。

固定金利と変動金利の差はその時々で変わりますが、おおよそ1〜2%程度は変動金利が安くなる可能性があります。

団信の上乗せ幅は銀行ごとに違いますが全疾病保障までつけると0.2〜0.4%程度の上乗せになります。

自然災害特約は一定期間の返済を免除してくれるもので0.1〜0.2%程度の上乗せ、住宅ローンの残債を免除してくれるもので0.5%〜程度の上乗せです。

組み合わせると返済金額の差は大きくなっていきます

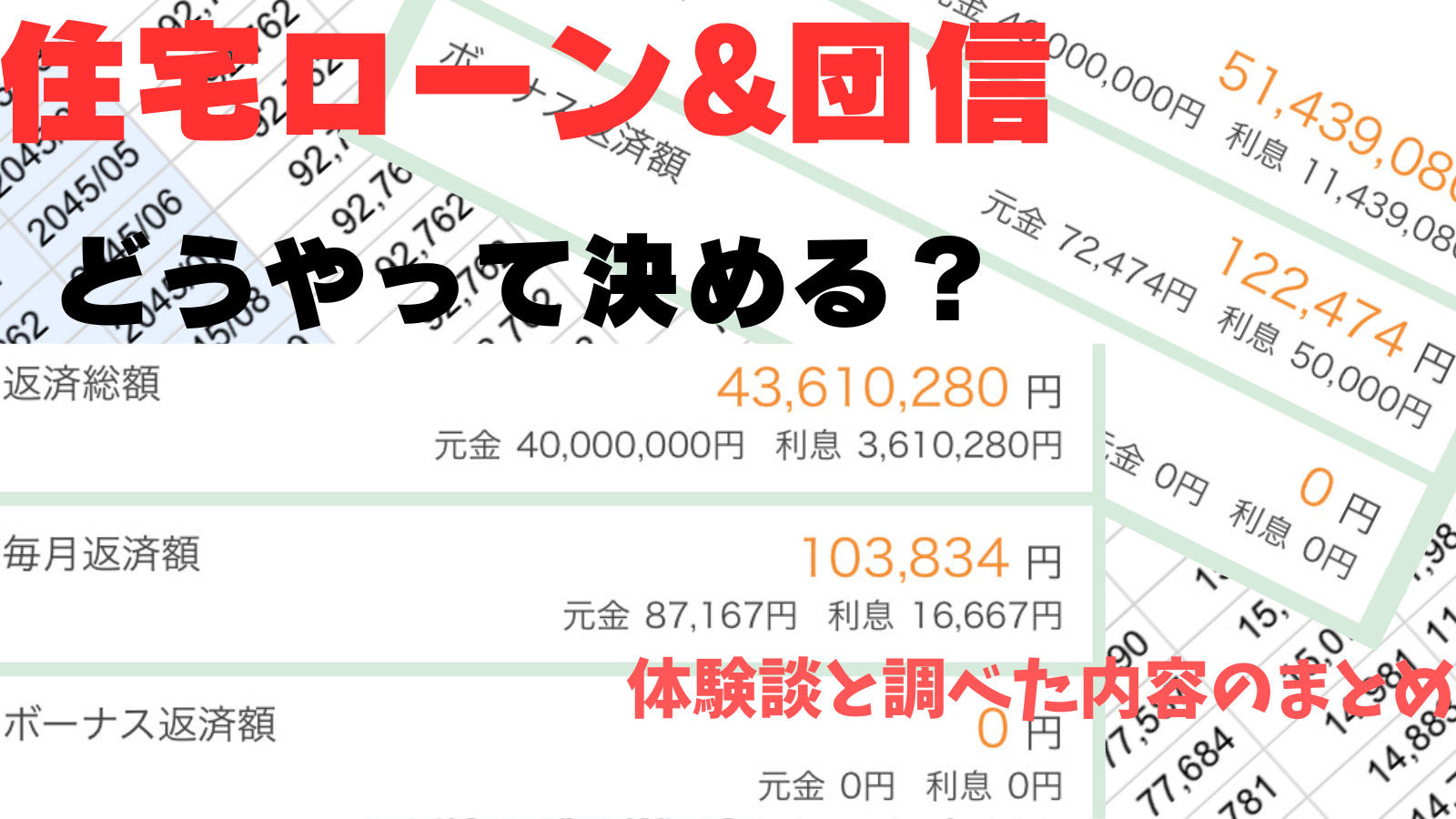

仮に4,000万円を借り入れるとして、金利0.5%と金利1.5%を比べると返済金額では毎月2万円程度の差ができます。

金利0.5%でのシュミレーション

金利1.5%でのシュミレーション

返済総額だと700万円も違うの!?

今回、使ったシュミレーター

変動金利が「途中で上がる」試算が出来るサイトもあります

我が家が借りた住宅ローン

我が家が借りた住宅ローンはこんな感じです。

- 銀行:三井住友銀行

- 借入金額:約3,000万円

- 変動金利(元利均等返済)

- 8大疾病保障+日常のケガ・病気保障特約

- 自然災害特約なし

審査を申し込んだ銀行

仮審査を申し込んだ銀行は次の通りです。

- 三井住友銀行

- 三菱UFJ銀行

- りそな銀行

- auじぶん銀行

- 住信SBIネット銀行

そこから本審査を申し込んだのは三井住友銀行とauじぶん銀行でした。

三井住友銀行の住宅ローンを選んだ理由

三井住友銀行を選んだ大きな理由は、この2つです。

- ネット銀行以外の候補で1番金利が安かった

- ネット銀行の団信選びでミスをした

当初は「団信は最低限。とにかく安く」という方針でしたが、途中で「それなりに手厚く入っておく」という方針に変更しました。

しかし、auじぶん銀行は上乗せなしで50%保障のガン団信がつくこともあり、最低限の団信で本審査を進めている状態でした。

結果、後から方針を変えた時点のスケジュールから考えても団信を変更する余裕がなくなってしまったので選択肢から外すことになってしまいました。

三井住友銀行は「必要そうな団信を全部乗せた金利で本審査を通す。契約時に不要なものは削る」というやり方で進めていたので、方針変更後の検討に近い内容で進めることができました。

店舗で相談しながら進めていなかったら「盛るだけ盛って、後から削る」ができるなんて思いつきもしなかったと思います。

店舗ありの銀行の強みは「相談しながら手続きができること」と言いますが、その強みがモロに出た形です。

ただ、ネット銀行の金利の低さと団信の手厚さは魅力的なので、もしも住宅ローンを選び直せるならネット銀行も有力な選択肢だと思います。

変動金利+団信を選んだ理由

変動金利にした上で、広めの保障の団信にしたのはこんな理由からです。

- 返済期間中で考えると変動金利の方が返済総額が低くなると判断

- 借入をある程度の金利上昇に対応できる金額に抑えていた

- 返済5年分の資金を確保できていた

- 年収を上げられる見込みが高かった

金利の上昇幅に耐えられそうな状況を作った上で、返済総額を想定しながら変動金利にしました。

- 専業主婦家庭の働き手だから

住宅ローンを借りる私が専業主婦家庭を1人で支える働き手だったので、団信の保障範囲は広めにしました。

私が働けなくなる事態になると一気にローン破産に近づくからね……

変動金利と固定金利どっち?

変動金利と固定金利ってどっちがいいの?

せっかくだから調べたことをまとめますね。

変動金利の特徴

短期プライムレートに連動。半年に一回金利の見直しがある。

一般的には、こんな人向けと言われています。

- 返済比率に余裕がある人

- 借入期間が短期

- 一括返済できるような余力がある

- 今後、年収が上がる可能性が高い

定期的に銀行が金利を見直すことができる変動金利の住宅ローンでは、債務者が金利変動のリスクを背負うことになります。

そこで「先々の見通しが立てられるくらいに短期の借入をする人」や「金利が上がり始めたら一括で返済できるような人」に向いていると言われています。

固定金利と比べると目先の金利が低いところが魅力的ではありますが、最低限の話として金利の上昇にきちんと耐えられる余力が必要な住宅ローンです。

そのほかにも細かいルールがあるので参考になるリンクを載せておきますね。

全期間固定金利の特徴

10年国債利回り等に連動。返済期間中は金利・月の返済額は一定。

一般的にはこんな人向けと言われています。

- 返済比率に余裕がない人

- 借入期間が長期

- 一括返済できるような余力がない人

- 今後も収入が上がる見込みの低い人

借入時の金利は変動金利よりも高くなる代わりに、将来の金利が上がったとしても借入当初の金利から変わることがありません。

金利上昇のリスクは銀行が背負うことになります。

目先の金利は高くなりますが、今後の金利が大きく動きそうなタイミングや、金利が上がると返済できなくなってしまうような借り方をする人に向いています。

きっちり計算して損得を考えるなら変動。安全をとるなら固定というイメージですね。

団信はどうする?

団信でどこまで保障に入れておくべき?

家庭の状況で、かなり変わってくるよ。

端的に言えば「もしもの時に返済が破綻しないようになっている」のであれば、それでOKだと思います。

ただし「どこまでの保障があれば返済が破綻しないのか?」と言われると、ご家庭の資産状況や家計の状態に左右されるので、ケースバイケースになってしまいます。

極論、一括返済できるだけの資産があって、住宅ローンの借主がいなくなっても生活に影響がないくらいの収入源があれば、団信がなくてもなんとかなるのではないでしょうか。

しかし、実際はそんなご家庭は多くはないので「もしも」があった時の影響度合いと、上乗せに対するリターンの期待度で検討していくことになってきます。

我が家は専業主婦家庭なので、ローンを借りた私に「もしも」があると返済が滞りかねないので、団信の保障は広めにしています。

保険の考え方も参考にして検討したよ。

リベ大の「お金の大学」がわかりやすいのでオススメしておきます。

がん団信はあり、という意見が多め。

WEB、SNS、YouTubeで業界人の発信を調べてみた感覚としては「がん団信は入っておいても良い」という意見が多いようでした。

- 比較的掛け金が安い

- がん保険の保障と比べてリターンが大きい

- 検討に値するくらいの期待値はある

金利に+0.1〜0.2%の掛け金を上乗せすると、一定の条件を満たしてがんになったときに住宅ローンの残債が免除されます。

がん保険と比べると掛金の割にリターンが大きいだけではなくて、がんになる可能性が保険をかけても良い程度にはあるのでおすすめされることが多いようでした。

auじぶん銀行のように上乗せなしで50%のがん団信がつく銀行もあります。

50%がん団信用は、がんになったら残債の半分が免除される保障だよ!

ただし、20代からの借り入れや返済期間が短い住宅ローンなど、発がんリスクが高くなる50代後半までに残債の大部分を返し終えているような人だと恩恵が少なくなり得るので、ご自身のリスクにもとづいて検討するようにしましょう。

住宅ローンはどこで探した?

都市銀行は仲介会社の提携先を紹介してもらい、ネット銀行はモゲチェックで探して申し込みをしました。

本審査の段階で三井住友銀行とauじぶん銀行に絞って申し込みをしました。

仮審査を申し込んだ5行だけでも、マイホーム購入の中では細かく検討が仕切れなかったのが正直なところです。

実際のところ、地銀、信用金庫、固定金利と変動金利を分けた比較、団信との組み合わせまで考えると自力で検討し切るのは難しいと思います。

私も結局、そうしましたが不動産会社の提携ローンと比較サイトを使って、とりあえず良さそうなところを探すところから始めるのが現実的なやり方だと思います。

そこから「金利をもう少し安くしたい」「団信をもっと充実させたい」というように出てきた要望に合わせて新たな候補を探していくようなやり方になるので果たさないでしょうか。

私はWEB、YouTube、モゲチェックのおすすめ・まとめを参考にして金利が安くなるネット銀行を探して申し込みをするようにしていました。

実際に利用した住宅ローン比較

申し込むかどうかは別として、大失敗しないような住宅ローンを探せるので比較サイトもバカにはできないと思います。

というかスケジュールの中で細かく検討して住宅ローンを選ぼうとしても、手探りすぎて心が折れるんですよね……

まとめ:まずはリスク許容度から考えよう

住宅ローンについてたくさん調べて出した、我が家なりの結論はこちらです。

- リスクの許容度を最優先に考える

- リスクの許容度の範囲に収められるなら変動金利を借りても良い

- 住宅ローンを借りる人が大黒柱なら団信は手厚いものも選択肢に入る

今のところは返済期間トータルで考えると変動金利の方が返済の総額が低くなりやすいと言われやすい状況です。

ただし、変動金利は金利の上昇をローンの債務者が背負うタイプのローンです。

金利の上昇に耐えられる人でなければ借りることをおすすめできません。

我が家の後悔ポイントもありますが「団信は最低限にしてでも返済金額を抑えるべき」というわけではなく、備えるところはきちんと備えておくべきだと思います。

団信を最低限にして本審査を通すと後からの変更が難しくなります。

我が家のように審査期間中に意思決定が変わると後から困ってしまうので、事前にしっかりと検討をしておくことをおすすめします。

この記事で二回目の登場ですが「家計のリスクについて何から考えたら良いのかわからない」という人にはリベ大の「お金の大学」がおすすめです。

家を買った後の家計管理にも役立つし、最初の一冊としてはおすすめです

住宅ローンの検討は、つい欲しいマイホームの予算を基準に考えてしまいがちです。

ただ、実際に調べながら住宅ローンの検討をするべきですし、先行きが読めない世の中になっているほど「自分が取れるリスクの範囲」を基準にして考えた方が良いと思います。

金利の安さはリスクの負担とセットだということを忘れずに検討して欲しいと思います。

今回の記事はあくまでも個人の意見と体験談なのでご参考程度に!